L’evoluzione del Retail Banking: dalla centralità del cliente alla digitalizzazione, fino ai servizi IoT

Questo articolo è disponibile in inglese sul nostro canale Medium.

In un mondo sempre più digitalizzato, il settore bancario prova a tenersi al passo coi tempi. Organizzazione, cambio di prospettiva e ascolto del mercato i mantra: attenzione però a Google, Amazon, Apple & co.

Non c’è ombra di dubbio che il settore bancario debba evolversi nel più breve tempo possibile, affrontando quindi una grande quanto rapida trasformazione. Vari gli elementi, tramite i quali le banche stanno cercando cambiare la propria mentalità: dalla customer relevance, necessaria a porre il cliente al centro dell’azienda, alla costruzione di ecosistemi finanziari allargati a operatori non tradizionali del settore fino al riconsiderare la propria gamma di servizi in un approccio olistico tra fisico e digitale, che riesca a matchare consulenze e componenti digitali dei processi.

Retail banking, digitalizzazione e omnicanalità: a che punto siamo

Attualmente, in Italia, viviamo un momento di forte polarizzazione del mercato bancario: sempre più utenti migrano verso banche più sicure dal punto di vista del capitale e con un modello commerciale decisamente più proattivo.

Inoltre, negli ultimi anni, stanno assumendo notevole importanza modelli di business più specifici e specializzati. In questo scenario, anche gli utenti si stanno evolvendo, adottando un atteggiamento sempre più legato all’omnicanalità: praticità, semplicità, accessibilità delle piattaforme digitali, sono elementi fondamentali richiesti dai nuovi “clienti digitali”, facendo quasi cadere il concetto stesso di omnicanalità a favore dell’omnipresenza per utenti che utilizzano solo i canali digitali.

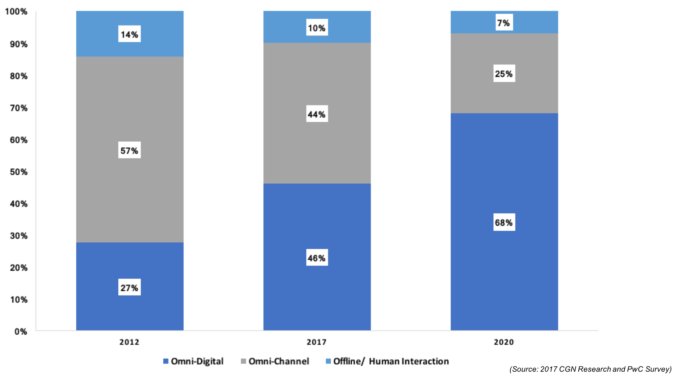

Entro il 2020, secondo la società di analisi Cgn, il 68% dei clienti del settore bancario sarà costituito da “consumatori omnicanale”, che tendono a preferire servizi e piattaforme digitali progettati per servizi che fino a ieri erano tipicamente in mano al settore finanziario e bancario.

Oggi, ad esempio, è molto difficile per i clienti di diverse banche aprire un conto online stando seduti comodamente dal proprio divano di casa, dato che sono richieste procedure di verifica dell’identificazione in loco; i motivi principali rimandano al tema della sicurezza, come riporta uno studio del 2017 di Digital Banking Report. E questo è solo uno dei tanti aspetti critici che il retail banking (ma non solo) deve assolutamente affrontare e di conseguenza migliorare. Fabio Lalli, CEO di Iquii, ne ha evidenziati tre nello specifico:

-

Organizzazione

Per quanto riguarda l’organizzazione, si fa riferimento al fatto che lo staff e i sistemi vengono ancora utilizzati in un singolo processo per volta; i clienti, invece, necessitano di un approccio differente e decisamente più rapido, per toccare con estrema semplicità tutti i touchpoint, passando dal sito web al canale social della banca, fino ad arrivare in filiale volendo, ma senza alcuna interruzione della loro customer experience. -

Cambio di prospettiva

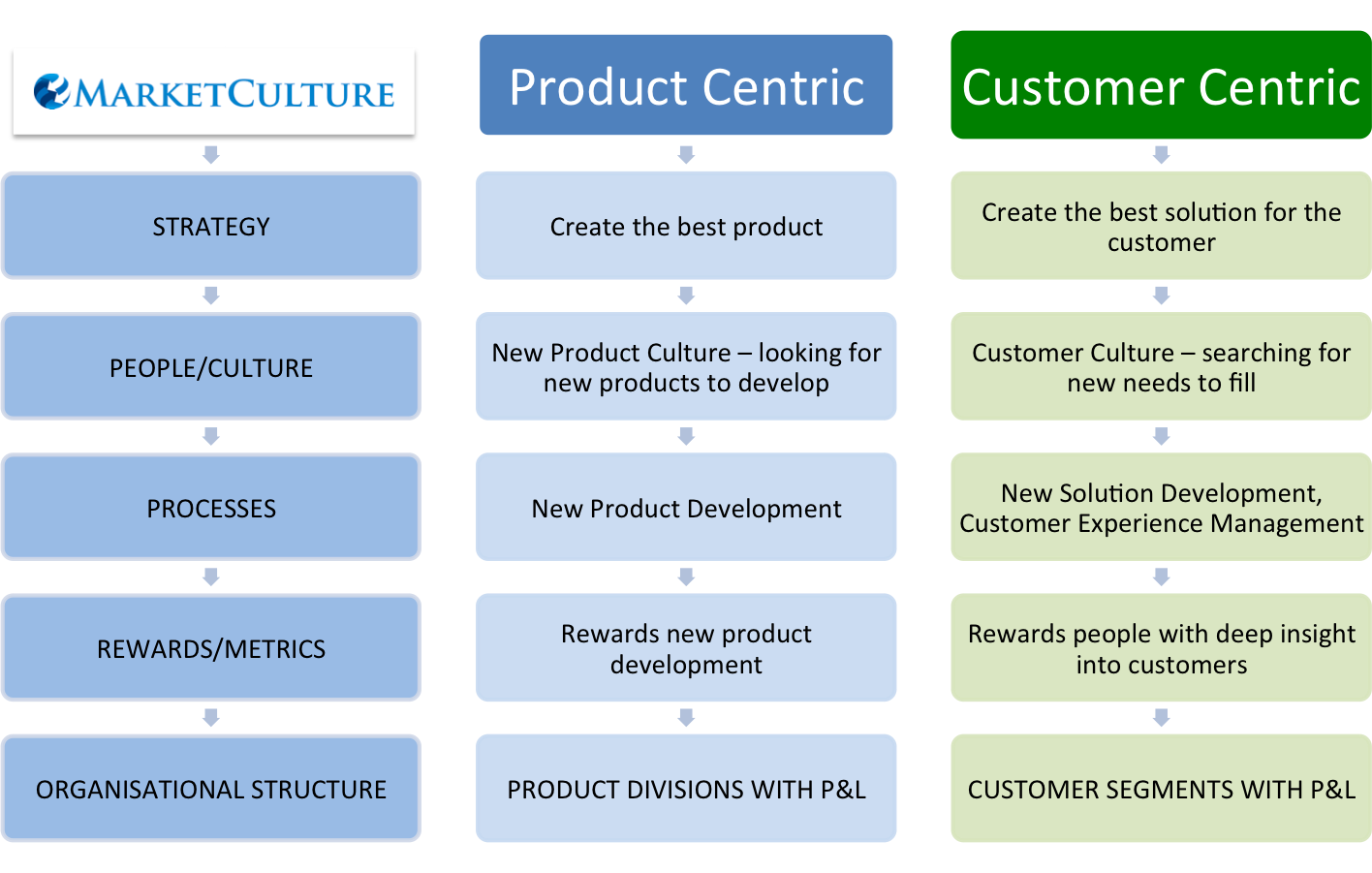

Per cambio di prospettiva s’intende quanto detto all’inizio riguardo la customer relevance: diventa sempre più importante passare da un orientamento “product centric” ad uno “consumer centric” dove cambia praticamente tutto, dalla strategia alla forma mentis, dai processi di sviluppo alla struttura organizzativa.

-

Ascolto del mercato

Infine, l’ascolto del mercato, strettamente correlato al punto precedente, in cui un’azienda deve cercare di vestire al meglio i panni del cliente, al fine di comprendere qual è l’effettiva domanda posta. Qui diventa fondamentale il focus sul CRM (Customer Relationship Management), al fine di porre il cliente al centro dell’attenzione: condizione essenziale è investire in strategia e organizzazione per ottenere risultati e raggiungere gli obiettivi.

In questo contesto il digital impatta in maniera importante e sarà linfa vitale per il retail banking: si potrà considerare la banca come spazio intelligente dove persone e tecnologie convivono e gli utenti possono ricevere assistenza e supporto attraverso robot, virtual assistant, ma anche contenuti personalizzati ed in linea con le proprie esigenze. Questo passaggio verso il digitale è un obiettivo non ancora pienamente raggiunto, ma che oggi deve trovare spazio nelle strategie di ogni banca.

Google, Apple, Amazon… al posto delle banche? I desideri dei millennials

Chi invece ha già compiuto questo passaggio sono i grandi player, i cosiddetti OTT, come Google, Apple, Amazon, WeChat e così via. Ma cosa c’entrano questi soggetti con l’enorme mondo delle banche? Non è un segreto che questi colossi, nati per tutt’altro mercato, stanno assumendo un ruolo sempre più importante sul fronte dei pagamenti digitali, arrivando pian piano a diventare seri competitor per le banche stesse.

Una spiegazione ce la offre uno studio della Taylor Nelson Sofres, azienda internazionale specializzata in ricerche di mercato e sondaggi d’opinione, condotto nel 2017. Secondo questo studio, il 46% dei Millennials non crede che rimarrà fedele alla propria banca per i prossimi anni, mentre ben il 67% afferma di non avere nulla in contrario nel provare servizi finanziari da brand di cui si fida, come quelli citati precedentemente, nonostante i servizi finanziari/bancari non siano il loro core business.

La customer satisfaction, che deriverebbe da una corretta customer experience, si ottiene solo dopo che un cliente è transitato (o quantomeno ha potuto farlo) su tutti i touchpoint e soprattutto senza discontinuità. Sul fronte dei pagamenti digitali questa esperienza assume un’importanza ancor più rilevante, perché un servizio che richiede più di qualche secondo, ad esempio per la chiusura di una transazione, potrebbe essere fonte di malcontento.

Per l’Italia una fotografia l’ha scattata l’ultima edizione del CheBanca! Digital Banking Index, l’osservatorio che misura come il digitale sta cambiando il rapporto tra banca e clienti. Il report infatti rileva che:

- negli ultimi tre anni sono 19,2 mln di utenti (il 62,4% degli italiani online maggiorenni) gli italiani che accedono regolarmente ai propri conti correnti attraverso l’online, tramite Web o App (per circa 26 milioni di conti);

- i nuovi correntisti sono mediamente più giovani (il 55% ha meno di 45 anni), prevalentemente uomini (56,9%), vivono al Nord e hanno un’istruzione più alta;

- c’è il boom del mobile banking con il raddoppio degli utenti (+106%), passati dai 3,5 mln del 2015 ai 7,3 del 2018: oggi quasi quattro correntisti online su dieci (38%) sono utenti di mobile banking;

- oltre un terzo degli utenti (34%) esprime l’esigenza di poter contare su una relazione continua con la banca, a distanza e veloce ma ricca quanto l’esperienza in filiale;

- il 28% degli utenti richiede processi più smart, velocità e una maggiore centralità dello smartphone.

L’IoT al servizio del mondo bancario (e non solo)

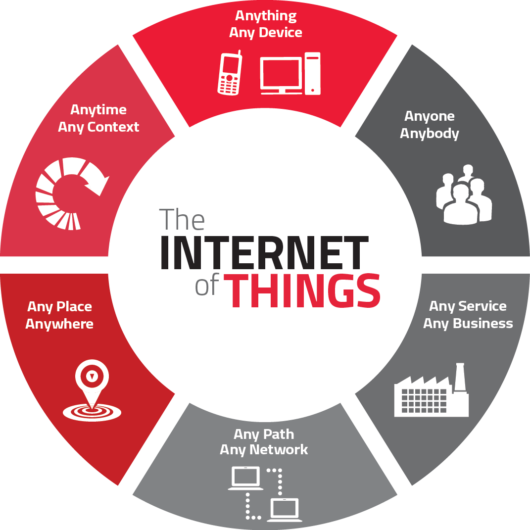

Com’è possibile intuire abbastanza facilmente, un’ideale esperienza d’acquisto è spesso associata alla maggior semplicità. In quest’ottica rientrano, ovviamente, tutti quei servizi che già oggi sono realtà, ma ancora troppo poco diffusi. L’Internet of Things, ad esempio, si annuncia come un nuovo fattore di accelerazione nella digital transformation del mondo bancario.

Le banche stanno muovendo i primi passi nel settore dell’IoT ma ancora non ne è emersa l’effettiva potenzialità su larga scala. Ciò non toglie che il mercato degli oggetti connessi abbia un potenziale straordinario in termini di innovazione. Le banche si devono focalizzare prevalentemente sulla user experience, proponendo un’applicazione e un utilizzo adeguati degli oggetti connessi: ci sono molte opportunità il cui valore principale risiede nella data monetization.

Ad esempio, sono già diverse le banche, che in ambito di sostenibilità ambientale e risparmio energetico, sfruttano sensori per progetti di smart building attraverso i quali controllare i consumi di energia, l’illuminazione, facility management, ecc.

Stesso discorso riguarda la gestione delle polizze auto in funzione dei dati dell’assicurato, dalle sue abitudini di guida ai suoi spostamenti quotidiani.

E ancora:

- servizi di smart home (ad esempio utili durante la valutazione di un’ipoteca);

- IoT in ambito industriale (utile per definire accuratamente lo stato economico-patrimoniale di un’azienda, la sua esposizione al rischio, la sua propensione all’innovazione, con conseguenti agevolazioni su prestiti, crediti, ecc.);

- rilevazione e prevenzione dei casi di frode;

- abilitare “definitivamente” i dispositivi indossabili (wearable) per i clienti e offrire la possibilità di effettuare con sicurezza le operazioni bancarie;

- analizzare e ottimizzare i processi aziendali (anche grazie ai big data).

Verso il futuro: ci siamo, ma…

In ambito banking & finance ciò che emerge quindi è un contesto ancora abbastanza “classico”. Siamo in una fase di adozione e le basi per il futuro sembrano esserci, un futuro fortemente interconnesso in cui IoT, Big Data e Intelligenza Artificiale giocano un ruolo importante nella trasformazione dei servizi finanziari alle persone e alle imprese. Il vero valore sta nei dati generati e nella successiva capacità di monetizzazione, cioè del loro utilizzo nello sviluppo di nuovi servizi finanziari personalizzati o nel miglioramento di quelli esistenti.

Il concetto cardine del discorso rimane la centralità del cliente e delle sue reali esigenze, non più dell’azienda o del prodotto/servizio che essa offre.

***